Juin 2018: La Startup suédoise de télésanté Kry (plus connue sous le nom de Livi en France) lève 66 millions de dollars en série B, et annonce vouloir ouvrir plusieurs marchés. Dont l’Allemagne. Août 2019: Kry réussit à entrer sur le marché allemand, notamment grâce à un premier partenariat avec la pharmacie en ligne DocMorris. 1er novembre 2022: C’est la douche froide. Kry licencie 300 personnes et doit se retirer du marché. «Cette décision est une réponse à l’évolution des conditions du marché, ce qui a pour conséquence que nous devons atteindre l’objectif de rentabilité plus rapidement que prévu» dira à ce moment-là leur porte-parole dans la presse.

Cette histoire n’est pas un cas isolé (RIP aussi Sunday, Deliveroo, etc). Pourtant, l’Allemagne est la première puissance économique européenne, en plus d’être le pays le plus peuplé d’Europe et le premier marché à l’export de la France. Rien qu’en 2021, ce sont 68,4 milliards d’euros d’exportations entre les deux pays. Le pays regorge d’opportunités et de marchés à prendre.

Alors, que se passe-t-il sur ce marché? Pourquoi en voit-on de plus en plus s’y casser les dents? Est-ce vraiment l’Allemagne le problème? Ou alors, et c’est mon avis, n’est-elle pas plutôt la victime collatérale d’un changement plus global et plus profond dans le domaine de l’internationalisation? Et si tel est le cas, comment réussir son implantation outre Rhin en 2023?

J’accompagne des startups dans leur expansion en Allemagne depuis 2019. J’ai pu voir autant de sujets que de manières d’aborder l’internationalisation. Mais force est de constater qu’un vent de renouveau souffle sur l’ensemble de l’écosystème depuis mi 2022, et est en train de changer la donne. Les modèles d’expansion qui ont fonctionné ces dernières années sont fondamentalement remis en question.

J’ai été étonnée de ne rien lire sur le sujet jusqu’à présent. C’est certainement ce qui m’a poussée à prendre ma plume – ou devrais-je dire mon clavier, mais ça fait direct beaucoup moins romanesque- pour aller explorer ce qu’il se passe en ce moment, dans la partie émergée de l’iceberg. J’ai réfléchi, un peu, recherché, beaucoup, et commencé à analyser. Et puis, je me suis dit que ma seule vision des choses allait par définition être restreinte, subjective et orientée. Alors qu’un échange avec les différents acteurs de l’écosystème me semblait beaucoup plus pertinent. Recueillir l’expérience et écouter le ressenti de ceux qui vivent cela quotidiennement, comme une fenêtre ouverte sur un ensemble beaucoup plus grand.

C’est donc ce que j’ai fait pour cet article. Alors merci à la vingtaine de personnes qui a pris le temps de répondre à mes questions, qu’ils soient clients, anciens clients, prospects, collègues, VC, institutionnels, ou travaillant à d’autres postes stratégiques dans l’écosystème. Quels que soient les vents et marées, on est tous dans le même navire, alors autant essayer de travailler de concert pour trouver et garder le meilleur cap possible.

Cet article s’interroge donc sur les perspectives d’internationalisation des startups dans le contexte de marché actuel, avec un focus sur l’Allemagne. Aucune certitude ici, seulement des partages d’expérience et de ressentis. Aucune vérité, que des convictions. Naviguer à vue sur un marché en eaux troubles. Mais surtout/encore et toujours, continuer à naviguer. Ahoi!

I – Retour sur 3 ans d’accompagnement de startups dans leur projet d’expansion en Allemagne

La pandémie de Covid a permis de faire sauter des barrières juridiques et réglementaires, et ainsi d’ouvrir de nouvelles perspectives et possibilités pour de nombreuses startups, notamment dans le domaine Healthtech.

Depuis début 2020, j’ai vu et accompagné de nombreux projets d’expansion en Allemagne. Pour démarrer cet article, j’ai décidé de mener une petite étude qualitative en interne auprès d’anciens clients et prospects en projet d’expansion entre début 2020 et mi 2022. Cela m’a permis d’extraire les ingrédients qui semblaient alors composer, si ce n’est la recette idéale, au moins une bonne base pour entrer sur ce marché.

Le profil type

Tout d’abord, il est bon de préciser qu’il n’y a pas qu’un seul stade où il serait opportun pour décider d’aller en Allemagne : 37,5% des interrogés avaient levé des fonds en série B, 25% en Seed, 25% également en série A. Les séries C et au-dessus étaient quant à elles moins représentées.

Il y a toutefois une constante parmi cette diversité: la totalité des sondés avaient levé des fonds, souvent plusieurs millions, leur permettant d’envisager d’ouvrir de nouveaux marchés. Pas d’internationalisation sans fonds conséquents donc, logique.

Ensuite, j’observe que 100% d’entre eux ont décidé d’y aller par eux-mêmes, c’est-à-dire de mobiliser leurs ressources internes pour se développer en Allemagne. Aucun n’a émis le souhait de passer par une croissance externe. On y reviendra plus tard, mais gardez bien cela en tête, ça a son importance.

Les projections

Ce qui est intéressant, c’est d’observer les projections que s’étaient fait mes clients et prospects avant leur Go to Market Germany.

L’écrasante majorité d’entre eux (87,5%) étaient d’abord motivés par le potentiel de scalabilité de leur business model qu’ils allaient pouvoir tester en dehors des frontières domestiques. Ensuite, c’était la perspective des revenus qu’ils espéraient générer outre Rhin qui les motivaient (75%). Le fait de pouvoir asseoir leur crédibilité au niveau international mais aussi de préparer stratégiquement leur prochaine levée grâce à l’entrée sur le marché allemand étaient également des facteurs importants pour 62,5% d’entre eux. Enfin, la taille et le potentiel du marché germanophone fut un élément décisif pour la moitié des sondés.

Concernant leurs inquiétudes, 75% craignaient particulièrement la complexité du marché allemand (aspects linguistique, juridique et comptable inclus), s’interrogeant sur les critères d’adoption et d’usages. Pour 50% d’entre eux, le fait d’y dépenser plus de temps et d’argent que prévu était le 2eme facteur de peur. 37,5% questionnaient ensuite la méthodologie à adopter.

La réalité du terrain

Et puis un jour, ce fut le grand saut (“dans l’eau froide”, comme diraient les allemands, un poil taquins!) : ils se sont lancés, et ont pu mettre leurs projections à l’épreuve de la réalité du terrain. D’après les retours de mon étude interne, trois KPIs font – sans surprise aux vues des projections – l’unanimité pour ce qui est des métriques suivies une fois sur place:

- Le nombre de clients closés et onboardés

- Les revenus générés

- La capacité à recruter

Là où cela devient intéressant, c’est quand on demande aux startups quels ont été leurs facteurs de succès ainsi que les plus gros challenges rencontrés.

Toutes s’accordent à me dire qu’une bonne étude de marché en amont et l’implication personnelle du CEO sont des premiers éléments fondamentaux.

La question de la centralisation ou non des fonctions au HQ francais, de la création de binômes franco-allemands par métiers, et de manière plus générale de la communication entre les équipes de part et d’autre du Rhin, sont également de réels facteurs de succès pour ceux qui y ont accordé du temps et de l’énergie. Pour Antoine Puymirat, CEO de Planity: “Il faut faire travailler les responsables des départements en direct avec les responsables des départements locaux, car seuls les responsables là depuis le début sont capables de justifier les choix qui ont été fait et les erreurs qui ont été commises, finalement capable de dire pourquoi on ne va pas faire de cette façon, même si c’est la façon la plus évidente ou courante”.

L’établissement de la confiance avec les premiers partenaires locaux a aussi concouru à leur premiers succès, car il est très difficile en Allemagne d’être identifié sans ancrage national. Pour Franck Tricot, ancien Head of Partnerships chez Synapse Medicine: “Il faut un partenaire local pour pouvoir entrer. Sinon, même si tu montres patte blanche, ils n’ont pas confiance.“

En ce qui concerne les challenges rencontrés, deux sujets sont revenus sans cesse :

- La complexité de l’adaptation produit dans un système de santé complexe (pour les startups concernées)

- Le recrutement

Concernant le premier, adapter son produit a pu être un vrai casse tête pour certains. Déjà parce que l’adaptation au niveau réglementaire de certains Medical Devices peut prendre des mois en Allemagne, mais aussi parce qu’il faut savoir anticiper et dédier de la bande passante tech / produit pour l’international en amont. Pour Guillaume Laguette, ancien CMO chez Lifen: “Les décisions produits spécifiques pour pénétrer un marché peuvent fermer des portes pour le reste de l’Europe, et c’est souvent le cas entre la France et l’Allemagne. Il faut penser les usages et les besoins sur plusieurs pays très en amont des développements afin de pouvoir conquérir de nouveaux marchés”. Sans parler du fait que les Allemands sont extrêmement protecteurs de leurs données, ce qui ne facilite ni le business ni la confiance pour monter des essais cliniques ou des projets de recherche communs.

Concernant le recrutement, beaucoup ont fait ce qu’ils appellent de “mauvais recrutements”. Le premier point concerne le recrutement du fameux Country Manager. Il y a un vrai enjeu de timing. Il est bon de préparer le terrain en amont, d’être en mesure de savoir à quel moment l’arrivée d’un Country Manager sera bénéfique pour la boite, me confiait Shiraz Mahfoudhi, anciennement Country Launcher pour Malt. Parce que, comme le dit Antoine Loron, CEO d’Hublo: “la qualité du premier recrutement sur place est primordiale”.

Et Sebastian Wahl, Head Hunter franco-allemand spécialisé dans le recrutement de profils germanophones à Paris, de rajouter: “Au tout début, c’est intéressant d’avoir des natifs Allemands en France pour défricher le marché. Par contre, il faut être conscient qu’on aura peut être pas LE Sales très expérimenté dans le domaine précis qu’on recherche, d’où l’importance d’avoir des intermédiaires externes aussi”. David Bitton, Head of Operations chez Serena Capital, lui, préconise aux startups de son portefeuille de recruter des binationaux, des “couteaux suisses démerdards” comme il les appelle, à qui on délivre tout ce qu’on a fait en France afin qu’ils voient comment l’adapter outre Rhin, avant de recruter des natifs sur place.

Dans une petite équipe nationale, une seule mauvaise personne peut tout faire capoter. Il faut savoir que les commerciaux sont une denrée particulièrement rare en Allemagne, dans un pays où le taux de chômage est très faible, couplé à des salaires beaucoup plus élevés qu’en France. Sophie Wehrle, qui a pris les commandes de PlayPlay en Allemagne, observe une mentalité différente chez les Sales Allemands par rapport aux Français: “Ils ont un Mindset beaucoup plus traditionnel, se posent moins de questions sur leur manière de travailler et de pouvoir s’améliorer et se dépasser chaque jour. Ça joue un rôle considérable sur la dynamique de groupe et les résultats commerciaux quand on est une startup. Au final, je préfère avoir une cellule allemande petite mais efficace, pour pouvoir valider notre modèle et s’assurer que les process sont bons et adaptés avant de faire une grosse accélération. En parallèle, j’essaie de responsabiliser mon équipe au max, car au final on est tous dans le même bateau! La responsabilisation, l’ownership, et le fait qu’ils “se sentent CEO”, ça participe beaucoup à ça, et c’est hyper important”.

Enfin, l’ouverture du marché allemand a permis à ces startups de comprendre des choses primordiales sur leur propre business. “L’internationalisation met en exergue tes points forts et tes points faibles en tant que boite”, me confiait l’un d’entre eux. “Chez nous, la prise de décision était déjà assez compliquée de base. On s’en est d’autant plus rendu compte en ouvrant d’autres pays, notamment l’Allemagne”.

Toutes ces startups, qui ont décidé d’allouer une partie des fonds levés à leur expansion en Allemagne, ont décidé d’y aller par elles-mêmes, en croissance interne. Et même si elles ont toutes connu des hauts et des bas, des succès et des challenges, la grande majorité d’entre elles ont très bien fonctionné outre Rhin. Ce modèle d’expansion a été particulièrement efficace ces dernières années, supporté et rendu possible par des levées de fonds record depuis le début de la crise Covid. La recette “Grosse levée + budget alloué en interne” a été usée et utilisée à toutes les sauces, pourrait-on dire!

Mais où en est-on aujourd’hui? Ce modèle est-il toujours viable, tenable, ou ne serait-ce que faisable?

II – La donne a changé

Nouveau contexte mondial et nouvelle conjoncture économique

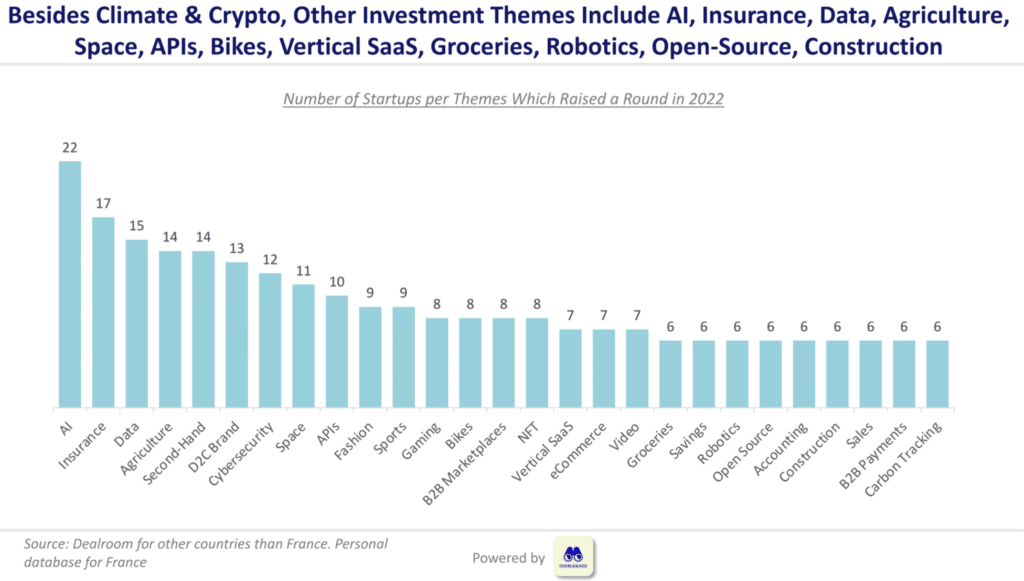

Début 2022, on observe un virage à 180 degrés : le contexte mondial change, le marché est percuté. En toile de fond, on avait jusque là le Covid. Celui-ci, qui avait fait la Une depuis plus de deux ans, fait moins parler de lui, et se fait plus rare sur les plateaux télé. Les investisseurs se tournant à présent davantage vers d’autres verticales, comme l’IA, la Data ou le Web3 ou l’Impact par exemple. En témoignent les résultats du travail de fond d’Alexandre Dewez d’Eurazeo:

Et puis, un nouvel acteur entre en scène: la Russie, qui déclare la guerre à l’Ukraine le 24 février 2022.

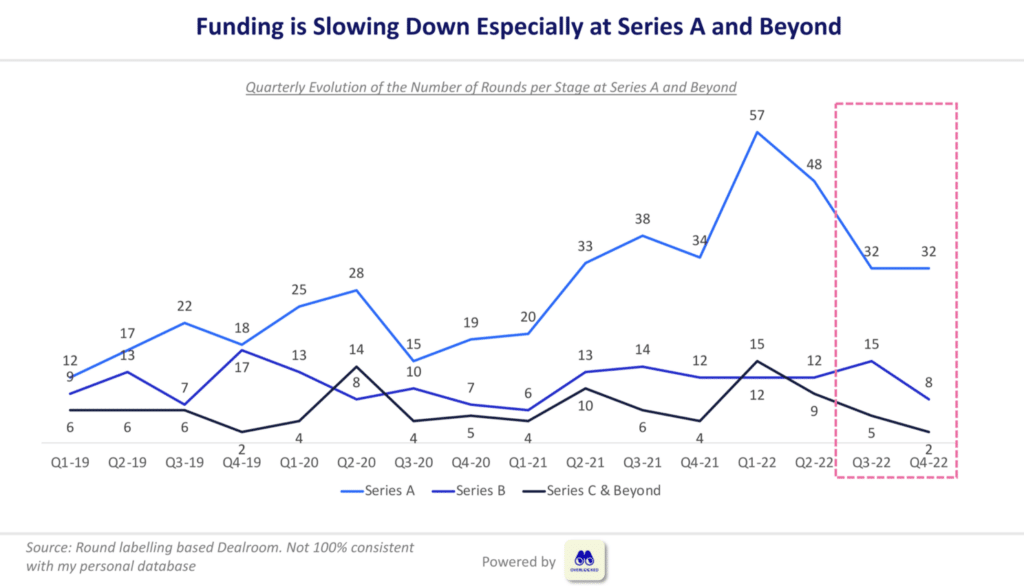

L’incertitude de l’équilibre mondial et les mots prononcés de “3eme guerre mondiale” ralentissent pour quelques mois au moins le rythme des investissements au niveau global. L’inflation fait son apparition et finit de refroidir les investisseurs. Surtout au sujet des très grosses levées de fonds de type Série A et au-delà, qui sont en chute libre. Séries qui permettaient, si vous m’avez bien suivi jusque là, aux Startups de s’exporter à l’étranger.

Les retombées marché

Ce nouveau contexte mondial a des répercussions de taille sur le marché des financements, mais aussi sur les possibilités de croissance des startups.

- Valorisations et Downrounds

Le retournement des taux d’intérêt des banques centrales, le ralentissement économique et l’expiration des aides coronariennes ont tout d’abord conduit à une correction à la baisse des évaluations des entreprises. C’est la fin des valorisations déconnectées de la réalité, et pour beaucoup: ça fait mal.

On peut citer ici Stripe, qui vient certes de lever 6,5 milliards de dollars, mais pour valorisation qui a quasiment été divisée par 2 passant de 95 milliards de dollars lors de la dernière levée, à 50 milliards aujourd’hui. Klarna fait elle aussi figure de cas d’école avec une réévaluation à 6,7 milliards de dollars lors de sa dernière levée en juillet 2022, contre 45,6 milliards à peine un an auparavant.

Ces réévaluations et Downrounds impactent évidemment l’ensemble de l’écosystème, mais avant tout les startups et scale-ups elles-mêmes, qui voient parfois leurs possibilités de croissance partir en fumée. De nombreux projets internationaux sont mis en stand by et le focus est mis sur le marché domestique. Plusieurs projets que je devais accompagner fin 2022 ont ainsi été avortés.

- Levées de fonds

Parce que les investisseurs sont frileux, les startups doivent redoubler d’effort pour réussir à lever des fonds.

Rémi Cournil de BeeMyDesk m’expliquait que s’il n’a pas remarqué de changement en termes de volume de startups qui souhaitent lever des fonds, les montants levés, eux, ont quasiment été divisés par deux : “C’est sur les gros tours qu’il y a eu le plus gros coup de frein. Déjà parce que les fonds backent aujourd’hui les startups déjà présentes dans leur portefeuille, mais aussi parce qu’ils veulent voir des modèles de rentabilité et plus forcément de scalabilité. De l’autre côté, on voit de moins en moins de fondateurs ayant l’objectif de devenir une licorne, c’est fini ça! Dans le contexte actuel, les startups veulent lever jusqu’au Seed, mais pas forcément au-delà. Ils veulent plus passer leur vie à lever de l’argent! Après évidemment, il y a des sujets qui lèvent encore aujourd’hui beaucoup plus facilement que d’autres, à l’instar de l’IA, de l’impact, ou du SaaS B2B qui fonctionne toujours très bien”.

Il semble donc particulièrement difficile de lever en ce moment, surtout de gros montants (souvent accompagnés de conditions moins favorables aux startups niveau valorisation ou multiple), et la scalabilité ne semble plus forcément l’objectif numéro un des fondateurs, remettant ainsi profondément en cause le système VC traditionnel qui prédominait jusqu’à présent.

- Lay off

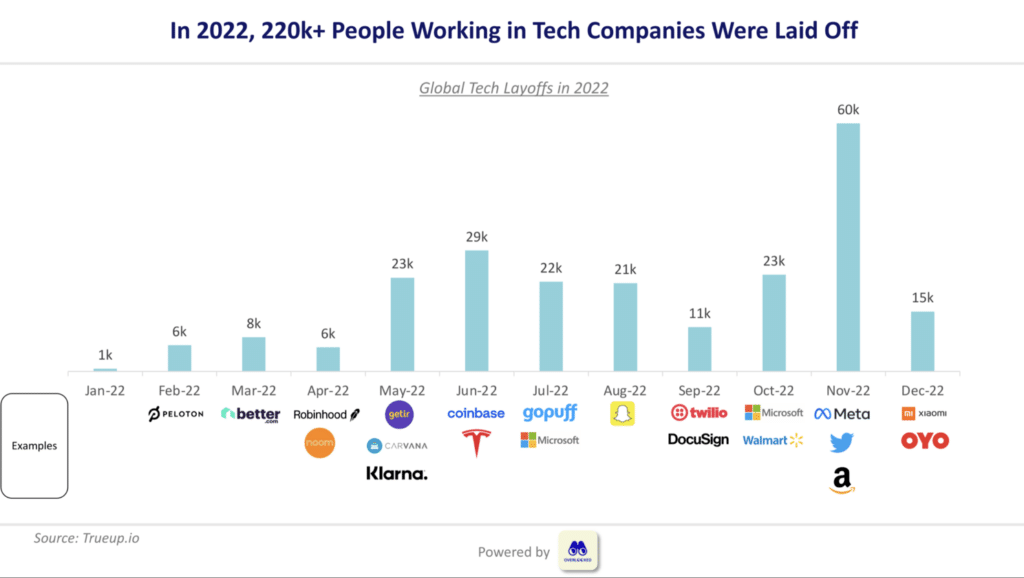

Et puis il y a les licenciements. Pas moins de 220.000 personnes congédiées dans la Tech au niveau mondial rien qu’en 2022, et Meta qui annonçait une nouvelle vague de 10.000 départs il y a quelques jours encore.

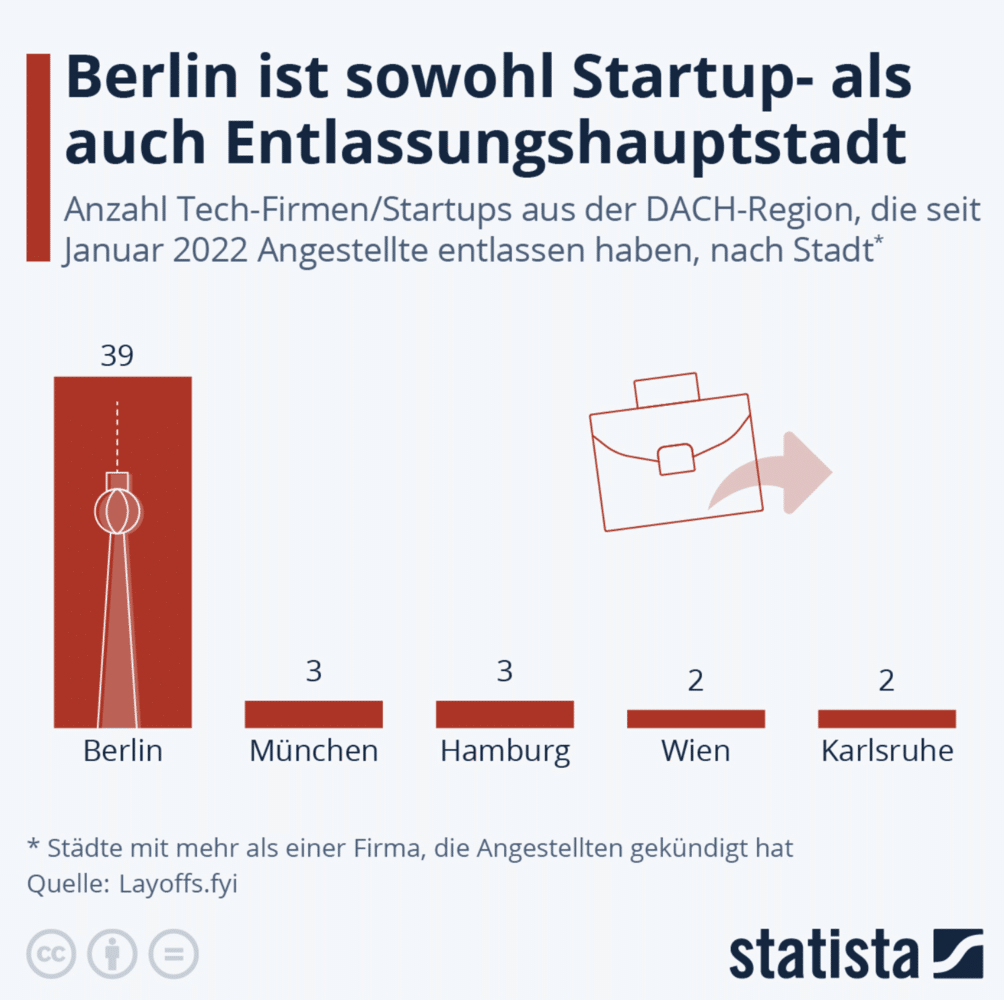

La France et l’Allemagne ne sont pas épargnées par ce phénomène, comme en témoigne ce graphique de Statista, rapportant près de 50 startups de la région germanophone (DACH region) ayant licencié des employés depuis janvier 2023, dont 80% à Berlin. Là aussi, un vrai coup dur pour les startups qui pensaient allouer des ressources à leur plan de croissance à l’international.

- Des rémunérations de – en – attractives

S’il semble encore difficile aujourd’hui de dire si les salaires vont baisser dans les prochains mois – on lit beaucoup d’informations contradictoires à ce sujet, et on attend avec impatience la Data de Figures (poke Virgile Ringeard !). Sebastian Wahl observe une tendance qui en dit long sur le contexte actuel: “Je ne vois pas encore les salaires baisser de façon absolue, au contraire, ils paraissent toujours et encore démesurés en Allemagne par rapport à la France ! A poste équivalent de Sales avec 4 ans d’expérience par exemple, on peut tout à fait compter jusqu’à 80k fixe + un bonus allant jusqu’à 50% en Allemagne, là où en France on paiera 70 à 75k variable inclus… Si la partie fixe du package salarial ne semble pas encore baisser, elle se fait tout de même grignoter par l’inflation, alors que dans le même temps, avec un contexte économique sur une trajectoire défavorable, la part variable devient de plus en plus difficile à atteindre. Donc on peut dire que les packages deviennent moins attractifs. Parallèlement à cela, un autre phénomène assez incroyable se produit : les Downrounds assassinent les Stock Options! Puisque celles-ci sont indexées sur le prix du jour de signature du contrat, et bien quand elles se retrouvent surévaluées, on voit des gens qui préfèrent carrément quitter leur boîte car leur potentiel de plus-value n’est plus du tout attractif ! Ce qui est totalement contre productif par rapport à l’idée de base du mécanisme!”.

Difficile de faire des plans sur la comète dans ces conditions. Sans parler du fait que de nombreuses startups préfèrent faire évoluer leurs talents en interne plutôt que de recruter en externe.

Encore un signe, s’il en fallait un, de la nécessité de faire baisser son risque et de se recentrer pour faire des économies.

- Coté VC

Face à tous ces changements, les VC ajustent le tir et prennent leur mal en patience. Guillaume Meulle, Partner chez XAnge, me disait: “On observe une légère baisse du dealflow, surtout sur les séries B puisque les valorisations ont chuté. Mais dans les prochains mois, il va surement y avoir un reflux et une prise en compte des nouvelles conditions de marché, notamment avec des levées plus petites et une plus grande frugalité des startups. Alors on patiente, mais je suis persuadé qu’il va y avoir de belles opportunités, parce qu’à un moment il va bien falloir que tout ça soit financé. C’est une question de temps, comme souvent.” Concernant leur portefeuille déjà en place, de nouvelles recommandations voient le jour: “Pour nos boîtes, on essaie de privilégier une réduction du burn pour éviter de nouveaux tours, compliqués en ce moment. Mais la croissance est toujours notre objectif premier, on reste des VC! Simplement, la consommation de cash liée à cette croissance doit être beaucoup plus raisonnable, on peut plus brûler 20 millions par an sur une levée à 50 millions et une valorisation à 150 millions. Il faut adapter le niveau de burn aux nouvelles conditions de financement sans attendre d’être au pied du mur.”

David Bitton conseille lui aussi à ses boîtes d’être attentifs sur la gestion de leur argent: “Ils doivent penser Cash jusqu’à fin 2024 minimum, car on ne sait pas ce qu’il va se passer. Si dans ce cadre l’internationalisation faisait partie du plan, alors c’est OK pour nous. Par contre, si cela demande du budget supplémentaire, on préconise de rester sur le marché français pour l’instant. Car l’international ça prend du temps, et c’est d’abord un coût.” Les VC sont donc prudents, et recommandent une sobriété financière tant que la situation reste floue.

Jean de Larochebrochard, lui, mettait comme à son habitude un bon coup de pied dans la fourmilière en début de semaine sur le podcast Silicon Carne de Carlos Diaz en arguant: “Mais le jeu de la contrainte est bénéfique pour l’écosystème! Le fait que les boîtes lèvent moins d’argent, sur des valo plus raisonnables, et doivent faire face à cette scarcity, c’est une très bonne chose. Désolé de le dire ! On était quand même dans un niveau d’aberration qui avait atteint des sommets dans l’écosystème startup. Le marché aurait pu tourner pareil avec 3 à 4x fois moins d’argent en vrai! Il y a certes des domaines comme la DeepTech qui nécessitent forcément du capital, mais il y a des boîtes SaaS qui allaient lever 500 millions ou 1 milliard avant d’aller taper les 100 millions d’ARR, cela n’avait aucun sens !”

On voit donc qu’avec le contexte mondial qui a changé, la nouvelle conjoncture économique a de nombreuses répercussions sur le financement et les plans d’internationalisation des startups.

Moins de financements propices à l’expansion pour de nombreuses startups, des projets mis en stand by pour privilégier la rentabilité sur le marché domestique, moins de ressources à allouer en interne pour ce genre de projets à cause des licenciements, et une demande de sobriété évidente. Tester son potentiel de scalabilité à l’étranger, qui était l’objectif numéro un de mes clients ces dernières années, est donc relayé au second plan en ce moment. De même, préparer stratégiquement sa prochaine levée passe aujourd’hui davantage par la capacité des fondateurs à démontrer qu’ils peuvent être frugaux et rentables, plutôt qu’en brûlant du cash à outrance.

Tous ces éléments remettent ainsi en cause la recette usée et utilisée précédemment pour s’étendre.

Et un marché complexe comme l’Allemagne, dont on connaît peu les critères d’adoption et d’usages à priori et qui demande beaucoup de temps et de l’argent, paraît aujourd’hui beaucoup moins attractif qu’il ne l’était il y a 3 ans. Sachant que le résultat est somme toute incertain…du moins si on l’attaque par le prisme de la croissance interne, car on va voir qu’une autre voie semble beaucoup plus propice aujourd’hui.

III – De nouvelles manières de penser l’internationalisation en 2023

Si le nombre de projets d’internationalisation semble en baisse ces derniers mois, il est intéressant de creuser cela un peu plus en détail. Car il y a expansion… et expansion !

Une croissance interne en berne

Si on regarde de plus près, on observe que ce sont essentiellement les projets d’expansion en croissance interne, ceux-là même que l’on a étudiés plus haut et qui appliquaient la recette “Grosse levée + budget alloué en interne”, qui sont en berne.

Je l’ai remarqué directement dans mon activité professionnelle depuis quelques mois, et je suis loin d’être la seule.

Constant Chaudier, chargé de développement Export en Allemagne pour le domaine de la santé chez Business France, fait le même constat: “On est passé ces derniers mois de 90% à environ 60% des demandes entrantes pour des projets en Intern Growth”.

Gernot Schwendtner, à la tête de l’agence de développement international WeGrow, observe lui aussi cette tendance: “La croissance interne n’est plus au centre des préoccupations depuis l’été dernier, “Blitz Scaling is over!”. On voit 3 grosses tendances en ce moment : 1. ceux qui veulent préparer une entrée différée sur certains marchés et ainsi dérisquer les coûts en y allant step by step. 2. Ceux qui cherchent à ouvrir des marchés plus petits, qu’on accompagne sur l’ouverture de l’Autriche ou de l’Estonie par exemple, qui sont des marchés très prometteurs tout en étant moins chers, et qui permettent d’apprendre et de tester des choses avant d’ouvrir l’Allemagne. 3. On fait aussi de plus en plus d’accompagnements de projets M&A, c’est vraiment un sujet qui monte.”

L’internationalisation reste donc clairement un enjeu de taille pour toute startup ambitieuse. Simplement, les modus operandi changent.

Ou pour reprendre les mots de Guillaume Meulle: “Il faut absolument aller à l’étranger ! Par contre aujourd’hui on va aller chercher une efficacité des montants investis. On revient à des facteurs multiplicatifs à 3, et plus à 5 ou 10 pour aller chercher 1. C’est ça qui a fondamentalement changé ces derniers mois”.

Nouveaux paradigmes du financement

En parallèle, de nouveaux paradigmes de financement émergent. D’autres manières d’aller chercher de l’argent pour assurer sa croissance et son développement tout en tentant de minimiser le risque se généralisent. Et dans le même temps, de nouvelles façons d’investir suivent.

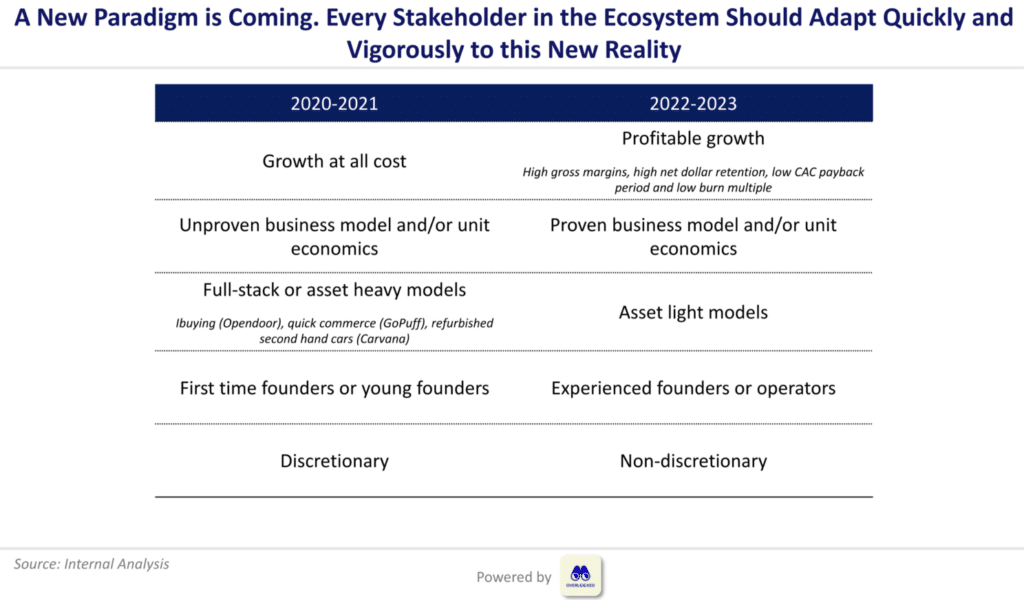

Côtés investisseurs tout d’abord, Alexandre Dewez d’Eurazeo parle d’un “nouveau paradigme qui arrive”, et qui va faire entrer l’écosystème dans une “nouvelle réalité”. Rien que ça !

Réalité à laquelle les fondateurs vont devoir s’adapter rapidement, et qu’il décrit comme ceci: le passage du financement de la croissance à tout prix à celui d’une croissance rentable, auprès de modèles économiques qui ne sont plus à prouver, avec des structures de coûts variables et non plus fixes, et une tendance à backer des fondateurs qui n’en sont pas à leur premier essai.

Guillaume Meulle me confiait également qu’XAnge apporte aujourd’hui une attention toute particulière aux boites qui ont su évoluer sans brûler trop de cash. Les Bootstrap jusqu’ à 1 million d’ARR sont intéressantes pour lui car elles montrent un apprentissage forcé de la frugalité. “Dans les secteurs de la santé ou de la DeepTech c’est difficile de bootstrapper, mais sur la verticale SaaS, ça marche très bien par exemple.”

Ce qui nous fait passer de l’autre côté de la barrière, à savoir “ parvenir à chercher de l’argent tout en minimisant le risque”. Et bien parfois, en se débrouillant sans l’argent des autres ! D’ailleurs Rémi Cournil me dit observer une réelle évolution des mentalités à ce sujet : “Les Bootstrap sortent du bois et s’assument aujourd’hui, c’est devenu moins honteux de ne pas lever, les fondateurs en retirent même une certaine fierté. Il y a moins de cas mais en général c’est du costaud.”

On entend aussi en ce moment des fondateurs parler de difficultés grandissantes dans leur relation avec leurs investisseurs, ceux-ci les pressant à réduire les coûts et licencier (bon en même temps, ils font leur job pour sauver leur peau, hein !), souhaitant de plus en plus s’immiscer dans les prises de décisions. L’un deux allant même jusqu’à dire au micro de Sifted: “On a l’impression de se faire gaslighter!” Vouloir être et rester indépendant semble donc être une notion et une option de plus en plus importante, et permet au passage de laisser la cap table relativement “clean”.

Rémi Cournil observe également deux autres tendances émerger. D’un côté, il note la professionnalisation des Business Angels français. Cette tendance, déjà amorcée depuis longtemps aux US avec une culture anglo-saxone au goût plus prononcé pour les placements “à risque”, arrive aujourd’hui chez nous: “Ils deviennent de plus en plus costauds dans l’analyse des dossiers, et on les voit se regrouper en petits clubs”. Je pense ici à SID Operator Angels par exemple, qui réunit notamment plusieurs employés de Partoo.

De l’autre, on devrait, selon lui, assister à des levées mixtes entre VC/BA et plateformes du type Tudigo, Lita.co ou encore Crowdcube, de plus en plus actives aujourd’hui, surtout sur le segment B2C à qui elles offrent une belle visibilité.

Et puis, il y a aussi des boites comme Silvr, qui a le vent en poupe en ce moment (et qui arrive en Allemagne, on en parlera plus loin!), qui finance les startups en leur prêtant de l’argent suivant les cash flows qu’ils génèrent. Une alternative à la levée de fonds donc, mais qui suppose également d’avoir une bonne santé financière et une approche moins risquée !

Enfin, Thomas Colin d’Alvo.Market expliquait récemment sur Linkedin que certains fondateurs ont “décidé d’augmenter leurs chances avec les «corporates» en lançant un Dual Track (…) qui consiste à mener de front deux process très différents : d’un côté une recherche de levée de fonds, et de l’autre une recherche de cession (de titres ou éventuellement d’actifs). Différence de taille donc : il ne s’agit plus d’un seul process avec deux types d’acteurs différents mais bien de deux opérations distinctes et menées en parallèle.”

Et donc concrètement, que se passe-t-il ensuite avec ces nouvelles sources de financement?

Une croissance externe en hausse

Et bien on observe de plus en plus d’opérations M&A voir le jour. Celles-ci représentent une autre manière de s’internationaliser.

- Chiffres explicites

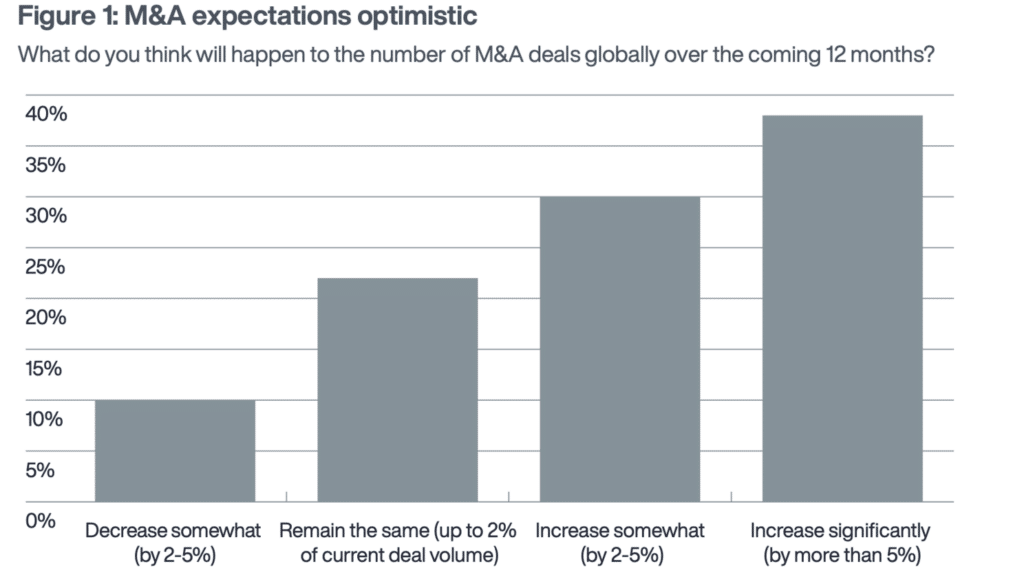

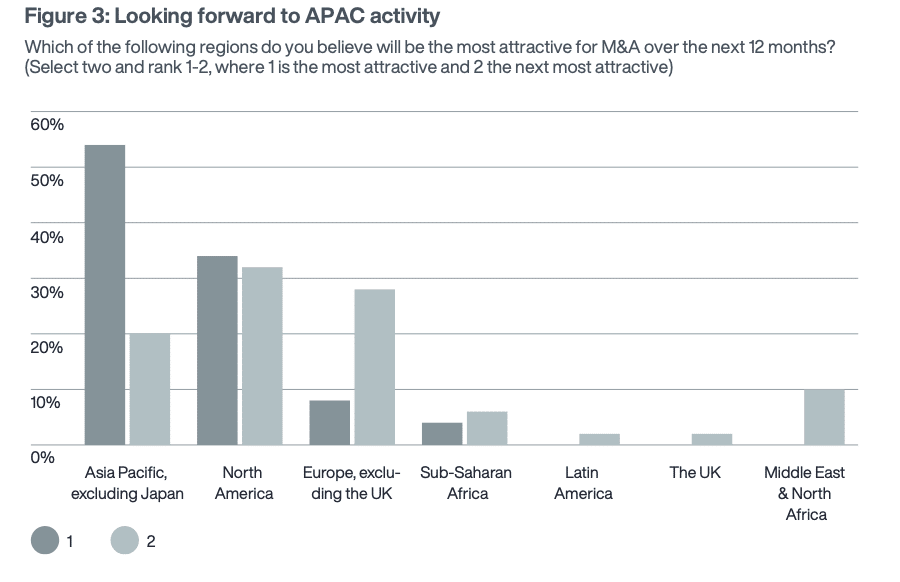

Tout d’abord, un rapport d’Aon nous montrait en début d’année dernière que, près de 50% d’entre eux pariaient sur une augmentation significative des deals M&A au cours des 12 prochains mois, et ce au niveau global (d’après une enquête auprès de 50 cadres supérieurs d’équipes de Corporate Development, de sociétés de capital-investissement et de banques d’investissement).

Si on zoome un peu, on voit que l’Europe est attendue comme étant la 2eme région du monde où le nombre de deals devrait être le plus important:

Et l’Allemagne alors? Le pays ne déroge pas à la règle. Bien au contraire, il semble bien représentatif de la tendance plus globale.

Cela fait un an tout pile qu’une première Startup est venue vers moi pour que je les accompagne dans leur process d’acquisition d’une boite allemande, afin de pénétrer le marché plus vite, plus fort. Ils n’en étaient pas à leur coup d’essai puisqu’ils avaient déjà fait ce type d’opérations dans plusieurs autres pays européens. Ils avaient besoin d’aide dans la phase de screening du marché, et de contact des potentiels vendeurs.

À l’époque, cette demande était exceptionnelle dans le sens où elle ne m’avait encore jamais été faite. Depuis, ce genre de demande s’est multiplié.

Et je suis loin d’être un cas isolé : un article du Handelsblatt expliquait – en se basant sur une étude d’Ernst and Young – il y a quelques jours à peine, que les entreprises étrangères achètent de plus en plus de startups allemandes, amenant le nombre d’offres à un niveau record. “Sur le marché des fusions et acquisitions, un total de 203 start-ups ont été reprises en Allemagne l’année dernière, soit plus que jamais auparavant. L’année précédente, le nombre d’acquisitions était encore de 171. (…) Et pour la première fois en 2022, les acheteurs d’autres pays européens ont joué un rôle plus important que les entreprises américaines avec 78 acquisitions (année précédente : 51).” C’est un signe assez clair de « la compétitivité des start-ups locales et de leurs idées et modèles commerciaux en comparaison internationale », a déclaré le Dr. Thomas Prüver, Partner chez EY.

Il est intéressant de voir que sur les plus de 200 transactions, 33% ont eu lieu dans le domaine des logiciels et de l’analyse. Le Dr. Prüver explique que “comme les introductions en bourse ne sont actuellement plus une possibilité de sortie pour les investisseurs, les transactions M&A sont davantage au centre de l’attention. En outre, certaines jeunes entreprises qui avaient du mal à obtenir des capitaux frais sont devenues des candidats au rachat.”

Guillaume Meulle, qui rentrait justement d’Allemagne il y a quelques jours, m’a donné une explication supplémentaire à ce phénomène: “Il y a une culture du Bootstrap plus grande en Allemagne qu’en France. Donc dans ce moment de marché, on a des opportunités plus intéressantes là-bas qu’en France. Ce sont d’excellentes cibles d’acquisition, surtout avec la baisse des valorisations. On en parle de manière assez directe avec les startups de notre portefeuille. Il vaut mieux racheter des boîtes qui ont été assez frugales pour que l’opération financière qu’on leur propose ait un sens pour elles. Les boîtes trop largement financées accepteront moins facilement notre offre, c’est normal.”

Stefan Kimmel, Partner chez KPMG Law à Berlin, rajoute qu’en plus d’observer lui aussi une hausse des achats d’entreprises allemandes, on peut aussi s’attendre à une vague de redressements judiciaires, qui devrait encore accélérer cette tendance. Affaire à suivre de ce côté là donc.

Ok, et qu’en est-il du domaine Healthtech allemand plus particulièrement?

Constant Chaudier observe une explosion des demandes d’accompagnement en M&A depuis la fin du Covid. De 10%, ces demandes seraient passées à près de 40%. Pourquoi? Parce que la croissance interne est compliquée au niveau réglementaire (comme le soulignaient mes clients plus haut), mais aussi parce que l’environnement est très concurrentiel. Notons que le marché est également très fragmenté avec toutes les startups qui ont vu le jour depuis le début de la pandémie. Pour lui, il y a aussi un facteur inconscient qui joue: “On a trop souvent sous-estimé les problèmes d’approvisionnement, que la crise Covid a mis en exergue. Plus on est petit, moins on est important pour les fournisseurs. Et les petits fabricants, cela n’existe quasiment plus!”

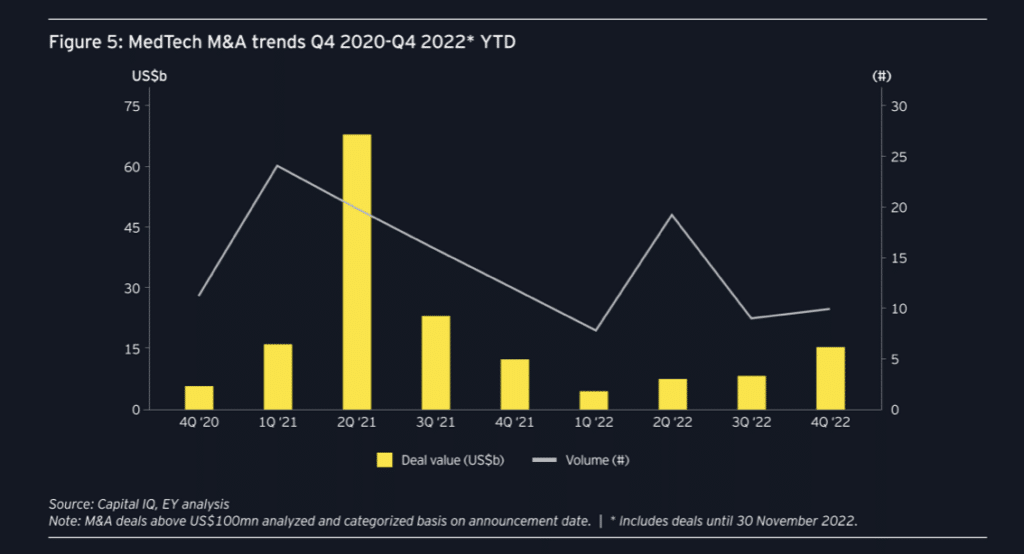

Enfin, on peut s’appuyer sur un autre rapport d’Ernst and Young publié le mois dernier, qui montrait que les opérations M&A dans le secteur MedTech étaient reparties de plus belle depuis début 2022 :

L’expansion à l’international, et particulièrement en Allemagne, a donc de plus en plus lieu via des projets de croissance externe, par l’acquisition d’entreprises allemandes.

- Différents types de M&A

Mais de quel type d’opérations parle-t-on?

Mon constat personnel rejoint ici aussi celui de mes collègues Gernot Schwendtner et Constant Chaudier. Pour les Startups jusqu’en série A, on voit essentiellement des projets d’opérations M&A horizontales. L’idée étant d’acquérir des concurrents ou partenaires stratégiques pour consolider un positionnement et augmenter ses parts de marché.

À partir des séries B et chez les Corporates, on est plus sur des opérations verticales, qui permettent aux entreprises d’étendre leur contrôle sur une filière en achetant des boîtes aux produits complémentaires.

Maja Markowitz, investisseuse chez b2venture à Berlin, m’expliquait que les VCs préfèrent en général toujours la croissance organique à la croissance externe. “Mais au final, il faut toujours se poser la question: “What’s better: make or buy?” Car l’achat d’un produit complémentaire peut très rapidement améliorer la proposition de valeur pour les clients, et les M&A Cross-Border – et donc l’acquisition de personnel local et de connaissances du marché – peuvent être un outil très puissant pour l’internationalisation !” Abondant dans ce sens, Cécile Garcia Le Goff, également consultante Go To Market, rajoute que: “Rien que pour racheter les équipes, un rachat vaut parfois le coup ! Parce que les Sales, c’est le nerf de la guerre!”

- Exemples d’opérations M&A vers l’Allemagne

Voici quelques exemples marquants d’acquisitions françaises sur le sol allemand ces derniers mois qui illustrent bien cette tendance.

Commençons par le rachat par Malt de l’allemand Comatch il y a un an tout pile. Nicolas Roux, CFO de Malt, m’expliquait récemment ce qui a poussé la startup française à franchir le pas. “On était arrivé en Allemagne en 2019 en organique, et cela nous demandait des investissements locaux très lourds. Grâce à notre série C levée en 2021, on a pu faire cette acquisition pour aller plus vite, même si ce n’était pas le but initial. Racheter Comatch nous a permis deux choses: être “Allemands en Allemagne” et avoir une base clients sur place, mais aussi adresser une verticale freelance que l’on n’adressait pas vraiment jusque-là. L’apport des deux bases clients et freelances a permis des synergies évidentes, ainsi que d’avoir toujours plus cette stratégie one stop shop. On avait pas besoin de racheter un produit ou une tech, mais on devait aller plus vite et paraître locaux.”

De même en juillet dernier, dans le secteur Fintech cette fois-ci, Qonto rachetait son concurrent allemand Penta. Lors de l’opération, il a été mis en avant que l’acquisition devait permettre à Qonto de devenir le leader du marché en Allemagne, et de poursuivre sa trajectoire de rentabilité. Ensemble, ils souhaitaient devenir le leader européen de la gestion financière des entreprises. Pour Alexandre Prot, CEO de Qonto: “L’union de Qonto avec Penta constitue le signal de départ d’une nouvelle ère de consolidation dans le secteur européen des fintechs”. Et Maxime Mandin, directeur d’investissement chez Blackfin, de rajouter au micro de Charlie Perreau pour Les Echos: «Qonto était déjà leader européen sur la néobanque BtoB mais elle était très franco-française. Le choix de Penta est très intelligent car c’est le numéro 1 en Allemagne, c’est une belle marque très connue». Là aussi, on comprend le choix du rachat de concurrent pour consolider mais aussi pour se “germaniser”.

Enfin, après être arrivé sur le marché allemand en novembre 2022, Silvr annoncait il y a quelques jours à peine son rachat d’Uplift1. Et je ne vous parle pas des opérations de Luko, Karos ou encore AB Tasty… je pense que vous avez compris l’idée. Et cet article est déjà devenu beaucoup trop long…merci d’être encore là !

Les exemples se multiplient donc, et ce n’est pas pour rien.

“Parfois, réussir au UK ou en Allemagne passe par l’acquisition”

me disait David Bitton. Le contexte actuel pousse cette tendance, et ça a l’air bien parti pour durer! En témoigne aussi l’émergence de nouvelles plateformes dédiées au M&A:

Thomas Colin, fondateur d’Alvo.Market, m’expliquait que la Tech permet aujourd’hui d’accélérer la phase en amont des opérations, dans une période où le Covid a rendu possible le fait de faire des deals en visio. “Le bon time to market, c’est maintenant ! On a senti un réel besoin de connexion de l’information et de matchmaking, car jusqu’à présent la Data était éparpillée et personne ne comprenait qui faisait quoi. C’était un énorme gâchis car les Startups et PME sont clefs pour l’économie ! Aujourd’hui les cédants et repreneurs ont accès à l’info, mais aussi aux intermédiaires qui peuvent les aider dans leurs démarches. Cela permet d’accélerer les deals, mais aussi d’ouvrir les reprises à d’autres marchés européens grâce aux consultants M&A locaux présents sur la plateforme”. Et Kévin Jourdan, CEO de Dot.Market et Below50 de rajouter: “On voit aujourd’hui de plus en plus d’acheteurs sur nos plateformes”. Le potentiel d’acquisitions cross-border semble donc plus que jamais porteur!

Mais au-delà du contexte propice, les opérations M&A permettent aussi une expansion beaucoup plus efficace.

Vous vous rappelez des craintes de mes clients?

- 75% d’entre eux redoutaient la complexité du marché, s’interrogeant sur les critères d’adoption et d’usages. En achetant directement des nationaux, ce problème est balayé

- 50% appréhendaient le fait d’y passer trop de temps et de dépenser plus d’argent que prévu. Un rachat exige de sortir un gros billet au départ, c’est vrai, mais au moins on sait ce qu’on gagne, et on le gagne de suite. Les coûts d’entrée en Marketing peuvent eux aussi être drastiquement réduits.

- 37,5% questionnaient la méthodologie à adopter. Là aussi, les nationaux savent déjà faire !

Concernant leurs attentes, c’est pareil:

- 75% espéraient générer des revenus rapidement. Ce sera même carrément instantané !

- 62,5% souhaitaient asseoir leur crédibilité internationale et préparer stratégiquement leur prochaine levée grâce à l’expansion. Être capable d’intégrer une autre entité permet d’augmenter sa crédibilité, tout comme le fait de continuer son chemin vers la rentabilité

Enfin, les problèmes et les erreurs de recrutement sont quasi réduits à néant si on récupère une équipe entière déjà en place, avec notamment des Sales ou Dev déjà formés au produit.

Evidemment, tout n’est pas tout blanc ou tout noir, et l’acquisition amène avec elle son lot de nouveaux challenges. Déjà un rachat ne permet pas de vérifier son potentiel de scale puisqu’on est dans un processus d’intégration. Et celui-ci demande systématiquement d’énormes efforts de la part des équipes. Que ce soit pour passer de deux produits, deux plateformes, deux marques, à une seule, ou encore au niveau du management et de la communication à bien maîtriser en interne comme en externe. Cela prend du temps!

Mentionnons également les différences culturelles et les manières de travailler qui peuvent être très distinctes entre deux pays. A titre d’exemple. le style de management, le processus de prise de décisions, ou encore le rapport au temps peut varier radicalement. J’en parlais d’ailleurs dans la dernière partie d’un précédent article.

C’est pour toutes ces raisons qu’il est primordial de se faire accompagner:

- En amont pour acheter la boîte avec laquelle on aura le meilleur fit ;

- Mais aussi tout au long de l’intégration pour s’assurer que tout se déroule au mieux.

L’idée principale n’étant pas forcément de dépenser moins, mais de dépenser “mieux”, afin de minimiser les erreurs et de ne pas perdre de temps.

IV – Und was ist jetzt?

(Ou: What about now?, pour ceux qui auraient séché les cours d’allemand au collège!)

Que retenir de ce pavé?

Déjà que rien n’est gravé dans le marbre, s’il vous plaît !

Ensuite que si la recette “grosse levée + budget alloué en interne” a bien marché depuis le début de la pandémie de Covid, elle ne fait plus mouche en 2023 pour conquérir le marché allemand. La faute au contexte économique et financier global qui a eu de grandes répercussions sur le financement des startups et leurs plans d’internationalisation. Enfin, retenons que si la croissance interne est en baisse, cela a peu à voir avec l’Allemagne en elle-même, mais bien plus avec le fait que la croissance externe semble être en passe de devenir, si ce n’est la nouvelle recette idéale, au moins un bon moyen d’entrer sur le marché allemand en 2023.

J’ai hâte de voir si les prochains mois donneront raison ou non à cet article,

Hâte de voir tout ce qu’on n’avait pas prévu ni prédit se produire,

Hâte de voir notre écosystème s’adapter, comme toujours,

Et hâte de mettre un point final à cet article!

Et je ne résiste pas à l’envie de terminer celui-ci avec une citation de Jean De La Rochebrochard, qui résume parfaitement ce qui donne à mes yeux tout son sens à notre travail collectif, et ce quelle que soit notre place et notre rôle dans le navire qu’est l’écosystème startup:

“I engage with founders through reason and emotion. If we match, we’ll find a way to work together, and the competition is over.”

Un super article de Raphaël Di Meglio sur le lancement de Matera est Allemagne est aussi à découvrir sur Tribes.