On ne cesse de l’entendre, l’écosystème entrepreneurial européen est aujourd’hui fortement marqué par des levées de fonds de plus en plus grosses et de plus en plus médiatisées. On observe une croissance très importante des fonds investis en Europe qui ont dépassé les 100 milliards en 2021 et un premier trimestre record en 2022 malgré un ralentissement pour Q2 et Q3 2022 qui risque de se prolonger. On a d’ailleurs tendance à associer les startups aux levées de fonds très facilement.

En effet, les scale-ups les plus connues avec les valorisations les plus importantes sont celles qui ont le plus levé de fonds. (Doctolib 500m€ at 5800m€ valuation , Qonto 486m€ at 4400m€ valuation…).

Cependant, la levée de fonds n’est pas toujours saine et nécessaire à tous les business. On le ressent d’autant plus actuellement dans un contexte où les levées de fonds sont plus difficiles et plus sélectives. Ce qui rend quasiment nécessaire de conserver du cash pour les 18 prochains mois.

Tout l’enjeu de cet article c’est de comprendre les modèles pour lesquels lever des fonds n’est pas une évidence. Et de répondre à la question inévitable que l’on se pose en lançant sa startup : Dois-je lever des fonds?

I – Les questions à se poser

Nous avons lancé Fleet début 2019 avec mon associé Sevan, une startup qui simplifie l’acquisition et la gestion des ordinateurs d’entreprises via un abonnement.

Aujourd’hui nous sommes une trentaine et réalisons plus de 12 millions de CA annuel… en étant totalement autofinancés !

En tant que fondateurs, nous avons été évidemment amenés à nous poser une multitude de questions sur les levées de fonds. Quand et pourquoi lever des fonds ? Notre modèle est-il adapté à une levée de fonds ? Combien devrait-on chercher à lever ? Pourquoi ? Vers qui nous tourner ? D’ici combien de temps ?

Et les réponses ne sont pas évidentes. Beaucoup de facteurs entrent en jeu : le business model et sa scalabilité, les compétiteurs, la taille et la croissance du marché, les besoins en technologie ou en infrastructures, le timing, la typologie des investisseurs…etc.

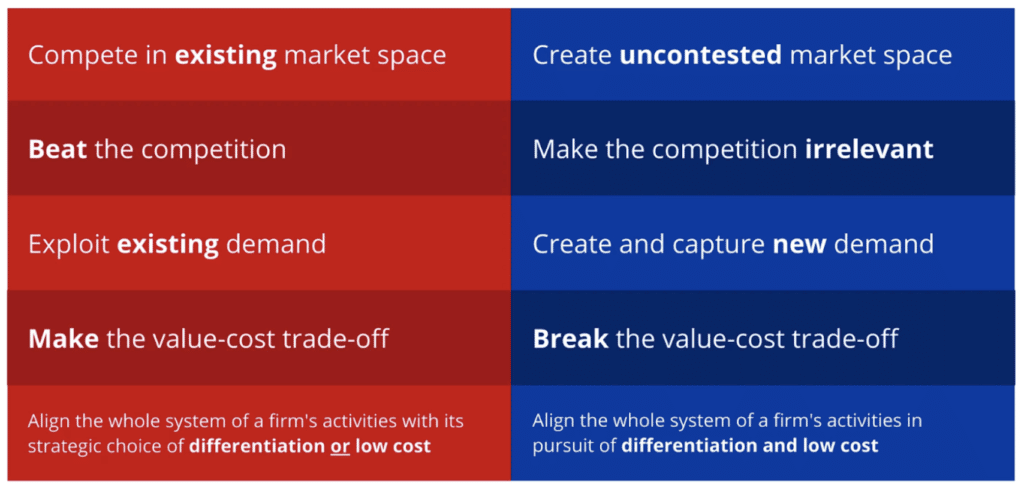

Différentes raisons peuvent amener un entrepreneur à lever des fonds. Elles sont toutes en théorie dans l’intérêt de l’entreprise. Le marché peut être très concurrentiel (le marché est-il un océan bleu ou un océan rouge), l’entreprise peut avoir un besoin fort d’investir dans la R&D, un besoin de croître et recruter rapidement, d’attirer des talents, de lancer son expansion internationale ou de bénéficier d’un coup de communication (levée = momentum) auprès de grands médias.

Cependant, les critères évalués par les fonds sont avant tout fondés sur un besoin de rentabilité et sur la recherche d’un coefficient multiplicateur le plus élevé possible. Les critères principaux sont entre autres :

- La capacité d’exécution très élevée des équipes et notamment des fondateurs

- Le périmètre réglementaire et éventuellement les barrières à l’entrée légales

- La profondeur de marché et la stratégie Go-to-Market proposée

- Un business model qui permet d’espérer un ROI x10 à court terme (3-5 ans)

- Les metrics d’activité: CAC, CAC/LTV, MRR, ARR… selon le business model

- La vision à l’international qui peut conditionner la taille du marché

- Les profils intégrés aux équipes (typiquement un CTO est rassurant)

- Un historique commun entre les cofondateurs peut être une sécurité dans la durée

Avant de s’engager dans une levée de fonds, il est important de prendre en compte les divergences entre les attentes des fonds et celles des co-fondateurs. D’où l’importance de bien préparer sa levée de fonds et d’établir une liste précise des fonds compatibles avec son business (écoutez ce podcast pour en savoir plus).

Toutes les entreprises n’ont pas vocation à lever, tous les fondateurs n’ont pas vocation à lever. Mais certains modèles d’entreprises en ont besoin pour soutenir leur croissance.

II – Les modèles Saas et les marketplaces sont plus enclins à lever des fonds

Le business model SaaS est très intéressant pour les investisseurs. En effet, il répond aux critères de croissance rapide : le chiffre d’affaires est récurrent et le produit est orienté tech et surtout scalable. Cet article décrit d’ailleurs bien les 3 phases de développement d’une boîte Saas (startup – scale up – licorne) et le potentiel pour les modèles Saas de devenir une licorne.

Pourquoi les entreprises Saas ont-elles tendance à lever ? Sifted dans cet article décrit les 5 metrics sur lesquelles se pencher lors de la levée de fonds d’un startup Saas :

- Customer Acquisition Cost (CAC) vs ACV (Annual contract value) : Si ACV/CAC est supérieur à 1, vous avez logiquement une stratégie de croissance intéressante. Vos retours sur investissements sont donc intéressants.

- Churn : les fonds de VC sont très attentifs à cette donnée car elle détermine votre capacité à satisfaire vos clients sur une période donnée.

- Customer Lifetime Value (LTV ou CLV) : plus la LTV est élevée, plus 1 client vous rapportera et donc plus votre modèle est intéressant pour lever des fonds.

- Net retention : c’est le pourcentage du chiffre d’affaires récurrent venant des clients qui ont été convertis le mois précédent ou l’année précédente. Cela prend en compte les upsell, cross-sales, downgrade mais aussi les annulations.

- Sales duration cycle : La durée moyenne pour convertir un lead en client.

Selon Maddyness, on peut ajouter à cela le MRR et le ARR (pour un Saas B2B, les fonds attendent généralement +10K de MRR avant d’investir pour avoir une preuve de traction) et le nombre d’utilisateurs (actifs, inactifs, freemium, premium). Pour avoir plus d’infos sur la préparation d’une levée de fonds avec un modèle Saas, vous pouvez lire cet article.

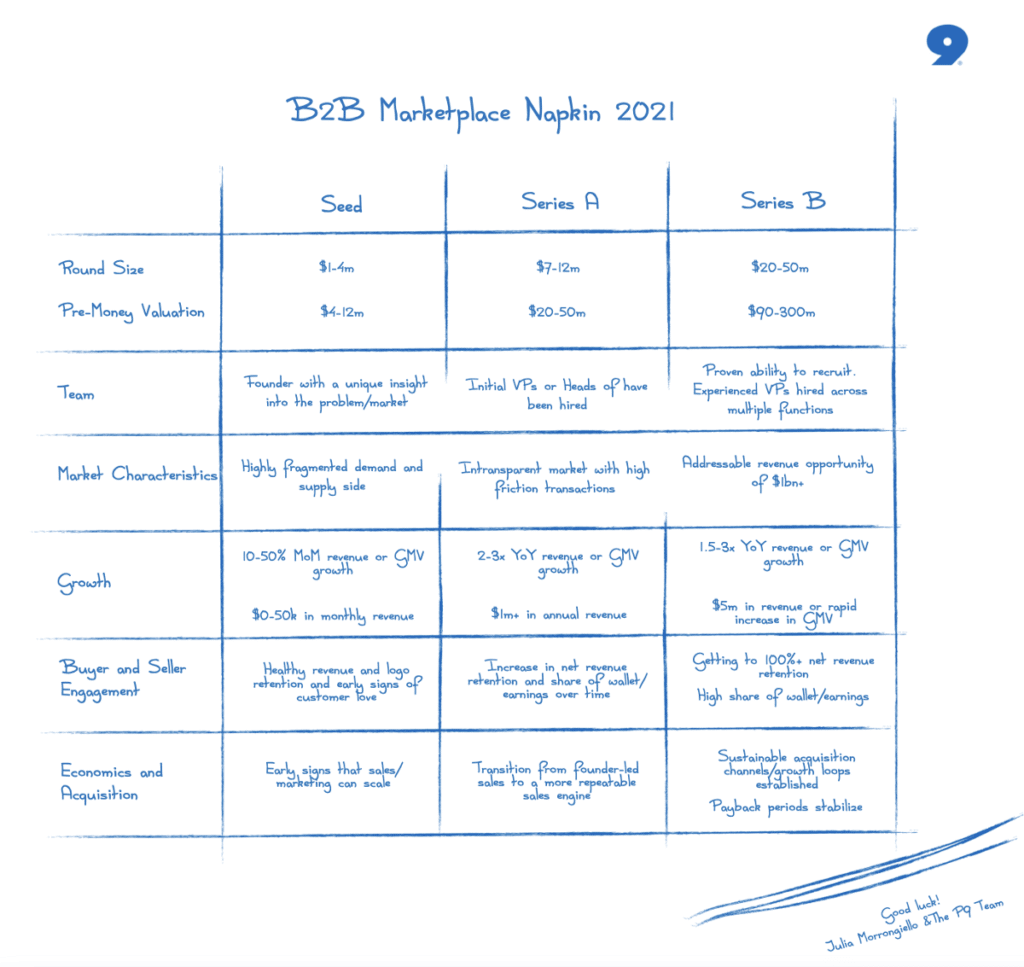

Pour les marketplaces, les enjeux sont différents. Julia Morrongiello de Point Nine met en avant les critères de levée de fonds pour les marketplaces B2B. Ainsi, avant de lancer une marketplaces en B2B, il peut être judicieux de se pencher sur ces critères.

Pour ces modèles d’entreprises, lever des fonds fait totalement sens mais il existe aussi de nombreuses success stories de Saas et marketplaces bootstrapped.

III – La montée en puissance des startups “bootstrapped”

Depuis notre lancement en Avril 2019, nous n’avons pas levé le moindre centime ! Fleet est en hypercroissance tout en étant 100% autofinancé.

L’autofinancement apporte des opportunités. Ne pas lever des fonds oblige à être frugal, focus, discipliné et resourceful (ingénieux, débrouillard). Chez Fleet nous opérons avec une équipe restreinte (seulement 25 personnes) mais talentueuse, déterminée et surtout hyper focus.

Mailchimp a été vendu 12 milliards de dollars à Intuit après 20 ans de croissance autofinancée. Ils réalisent plus de 800 millions de dollars de ventes et ont plus de 13 millions d’utilisateurs. C’est l’exit le plus élevé jamais réalisé pour une entreprise bootstrapped. La plupart des autres entreprises réalisant des ventes équivalentes ont généralement levé des millions de dollars. Par exemple, Deliverr avait levé presque 500 millions de dollars avant de se faire racheter par Spotify cette année pour 2,1 milliards de dollars. Il est bien souvent vrai qu’une valorisation élevée est synonyme de levées de fonds élevées.

Cependant, plus récemment, Lemlist a fait le choix de ne pas lever auprès de VCs. Leurs raisons étaient les suivantes : ils n’ont pas perçu les VCs comme de véritables partenaires de business, ils étaient rentables quasiment depuis le début et les co-fondateurs préféraient avoir un contrôle total sur le capital. Ainsi, l’exemple Lemlist prouve que ni le succès, ni la valorisation ne sont corrélés au fait de lever de fonds. Fin 2021, la valorisation de Lemlist a atteint 150 millions de dollars avec comme chiffres clés 10M$ d’ARR (Annual Recurring Revenue) en seulement 3 ans et demi et plus de 20K clients.

Ainsi, choisir de lever ou non des fonds aura des répercussions immenses sur votre business et sa pérennité.

Parfois, lever des fonds peut même devenir une contrainte et même mener à l’échec.

Mais être autofinancé crée aussi des challenges supplémentaires. Moins de visibilité en presse sans l’effet d’annonce d’une levée de fonds. Ne pas être éligible au Next120 de la French Tech ou à des classements comme celui des Futures Licornes de Challenges.

IV – La levée de fonds aussi synonyme de contraintes, voire d’échec

La levée de fonds présente de nombreux avantages : gain de temps, exécution et croissance plus rapide. Mais les contraintes d’une levée de fonds sont non négligeables:

- Dépendance au cash : quand on devient habitué à dépenser son cash pour attirer des nouveaux clients et croître plus rapidement, on prend le risque de devenir aussi dépendant du cash et de s’éloigner d’indicateurs sains comme la rentabilité. Il est important de garder en tête qu’une levée de fonds ne se fait pas pour combler un manque de trésorerie.

- Hyper-croissance : Lever des fonds c’est un engagement vers l’hyper-croissance à l’atteinte de résultats dans une courte période donnée. En effet, les fondateurs doivent bien garder en tête qu’à court et moyen terme, l’objectif des fonds est de revendre les parts acquises au moment de la levée de fonds.

- Énergivore et long : Une levée de fonds peut durer de 2 à 9 mois selon les deals. C’est très long et cela demande beaucoup d’énergie pour les fondateurs.

- Dépendance aux fonds VC : Puisque l’entreprise devient dépendante aux fonds qui prennent des parts au capital, les entrepreneurs doivent répondre à une timeline très précise et se focaliser sur des business plans et des reporting peu flexibles.

Pour creuser davantage le sujet, vous pouvez lire cet article Everything You (Don’t) Want to Know About Raising Capital qui met clairement en avant qu’une levée de fonds peut coûter cher. Elle implique un partage de données confidentielles et montre que l’argent n’a pas toujours la même valeur selon qu’il s’accompagne de conseils avisés sur l’industrie.

Ainsi une levée de fonds peut aussi être une source de déconcentration pour les entrepreneurs. C’est une source de stress supplémentaire, qui pousse à aller vite et parfois trop, ce qui peut souvent mener à l’échec.

Voici quelques exemples d’entreprise qui ont levé beaucoup de fonds mais qui ont échoué :

- Quibi, une solution de streaming vidéo, fondée en 2018. Seulement 6 mois après le lancement, ils ont échoué, laissant derrière eux les 1,75 milliards de dollars qu’ils avaient levés.

- Beepi, un store en ligne pour acheter des voitures de seconde main, fondé en 2013. 3 ans plus tard et près de 150 millions de dollars levés , ils ont dû tout arrêter principalement en raison d’un “cash burn” trop important. (article).

- Wework, l’entreprise immobilière bien connue pour ses espaces de co-working, fondée en 2010. Ils ont raté leur IPO en 2019 principalement à cause d’une sur-évaluation et d’une très mauvaise gestion financière.

- Jawbone, l’entreprise de produits tech sans fils, fondée en 1999. En 2017, après avoir levé un total de 900 millions de dollars, l’entreprise est entrée en liquidation principalement due à une discordance entre les besoins de l’entreprise et les choix du board. (article)

VI – Dois-je lever des fonds?

C’est pour les boîtes “tech enabled” (compatibles avec la technologie) que la question se pose vraiment.

Comme Lemlist, des entreprises avec un modèle tech peuvent ne pas lever de fonds. Pour autant, certaines startup sont contraintes à lever des fonds pour continuer d’exister. Après 20 ans de croissance bootstrap, l’éditeur de solutions RH Lucca par exemple a eu recours à une levée de fonds de 65 millions d’euros en mars 2022 pour faire face à la concurrence de son marché: HiBob, Personio ou encore Factorial qui ont tous levé des fonds ce qui les propulse sur le marché français rapidement.

Des entreprises au modèle assez traditionnel sont aussi amenées à lever des fonds. C’était le cas par exemple de Nasty Gal, le site de vente de vêtements vintage en ligne (depuis transformé en géant e-commerce) qui a fini par lever un total de 65 millions de dollars.

Des secteurs comme le retail et l’e-commerce, la restauration, le conseil, les médias ou encore les écoles sont considérés comme moins scalables et moins enclins à lever des fonds. En effet, lorsque Chad Laurans a lancé Simplisafe (une entreprise de matériel de sécurité) en 2006, il s’est appuyé sur de la “love money” (financement par des proches). C’est seulement en 2014 qu’il a recours à une levée de fonds de 57 millions de dollars pour étendre sa base de clients, aujourd’hui à plus de 1,5 million. C’est d’ailleurs son modèle avec un revenu récurrent annualisé à plus de 400 millions de dollars en 2021 et une croissance de 30% qui a justifié les deux dernières levées de fonds de respectivement 130 millions et 200 millions de dollars en avril 2021 et mars 2022. Le modèle de Simplisafe, très dépendant du hardware, a réussi à lever des fonds grâce à un marché grandissant et un positionnement différenciant.

Ce sont les entreprises dites “tech enabled” (qui reposent sur les nouvelles technologies) pour qui la frontière entre lever ou rester autofinancé est fine. C’est le cas par exemple de Fleet qui avec un modèle Daas (Device-as-a-service) a su très bien croître avec une croissance x6 en 2021 (Fleet, une croissance autofinancée). Le modèle de Fleet est hybride : c’est une solution tech mêlée à une solution traditionnelle de leasing de matériel informatique. Il est légitime de se demander pourquoi Fleet n’a pas levé de fonds, d’autant que de nombreux acteurs en Europe se positionnent sur ce marché après avoir levé des fonds comme la startup berlinoise Lendis avec un tour de serie A de 80 millions d’euros (dont 50 millions de dette).

Fleet a été rentable dès son premier client. Son business model ne nécessite pas d’avancer des fonds pour l’équipement informatique car elle collabore avec ses leasers partenaires. Ainsi Fleet peut soutenir une croissance forte et se développer à l’international sans lever le moindre centime.

Pour conclure, le besoin de lever des fonds dépend du modèle de l’entreprise. Il fait totalement sens lorsque l’entreprise doit investir massivement pour faire face à ses concurrents et rafler des parts de marché. Mais il présente tout de même des inconvénients (dépendance au cash & au VCs, énergivore, ..etc). Enfin le grand succès de startups bootstrapped est la preuve que lever des fonds n’est pas une nécessité pour croître rapidement et atteindre de belles valorisations.