Cet article est la suite d’un premier article que j’ai écrit sur le sujet des fusions / acquisitions en start-ups intitulé Fusion & Acquisition en start-up : le guide pratique

Les deux articles proviennent d’échanges avec une dizaine de CEO & C-level qui ont vécu cette expérience ! En effet nous souhaitions en savoir plus dans le cadre de la préparation de l’acquisition de Pulp par Partoo.

Nous avons parlé à des personnes à la fois côté acheteur et côté vendeur : en particulier les CEO de MoovOne, Sendinblue, Tiller, Hivency, Lucca ou encore Wedoogift.

1) Management, incentives et organigramme

Sur le sujet des people, il est plus facile de structurer sa stratégie autour de 3 axes :

- Les fondateurs / Top Management

- Le Middle Management

- Les collaborateurs dans leur ensemble

La place de chacun dans la nouvelle structure

Les fondateurs / Top Management

C’est sans doute la question qui doit être traitée le plus tôt possible : que va-t-il advenir des fondateurs ? Quelle est leur place dans la Vision Cible ?

Si l’on cherche à simplifier, il y a 3 cas envisageables :

- Les fondateurs quittent la société (ex. MoovOne, Mondocteur…)

- Les fondateurs conservent leur rôle dans la nouvelle BU (ex. Tiller)

- Les fondateurs changent de rôle (ex. Hivency, Sendinblue)

Dans le premier cas, les fondateurs vont rester quelques mois avant de quitter l’entreprise. Ce fut par exemple le cas lors de l’acquisition de MoovOne par l’allemande Coachhub, ou celui de Mondocteur par Doctolib. C’est souvent la solution choisie lors de l’acquisition d’une société par son concurrent.

Dans le deuxième cas, la société cible n’est pas absorbée et forme une Business Unit à part entière. C’est pas exemple ce qui s’est passé lors de l’acquisition de Tiller par Sum Up : le top management n’a pas bougé de poste, et les rôles sont restés inchangés.

Pour Dimitri de Tiller, dans ce type de cas, “le plus important c’est d’intégrer les associés au business global, dès le Day One”.

Chez Sendinblue, la stratégie a souvent été de conserver les équipes managériales des sociétés rachetées, mais pas forcément à la tête des BUs en question. L’idée est alors de trouver des postes qui conviennent à chacun comme l’explique Armand, CEO de la maison mère : “Le directeur Marketing de Newsletter2go est ainsi devenu Country Manager de l’Allemagne pour Sendinblue”.

Selon Armand, cela fait beaucoup de sens de donner des fonctions centrales à ce type de profils :”il est très agréable de travailler avec d’anciens entrepreneurs, souvent forces d’initiatives”

Middle management & organigramme

Un des sujets clés lié au middle management est de clarifier très tôt le nouvel organigramme et l’organigramme cible.

Pour Jérome de Wedogift, Il faut aborder ces questions très tôt pour faire baisser la charge mentale. Il y a une peur et une inquiétude forte : “Quelle est ma place dans cette nouvelle structure ? Vais-je conserver mon poste ?”

“Il faut aussi identifier les bloqueurs c’est-à-dire les personnes qui sont déçues de l’opération et qui ont besoin d’être rassurées / accompagnées. Pour cela il faut être sur place !”

Dorian raconte une expérience similaire chez Hivency : “Dès le début l’organigramme doit être clair ; il y a eu des déceptions, des incompréhensions et des départs mais c’est normal. Tout le monde ne s’y retrouve pas car tout change : la taille, les process, la pression, etc”

Pour Hugo de MoovOne, sur ce sujet, “le maître mot doit être la coordination !”

“Les augmentations de salaires & les changements de postes doivent être annoncés en même temps pour les équipes. Il faut vraiment travailler en amont un plan de communication car certains signaux peuvent être considérés comme négatifs et entacher la relation.”

Seuls 15% des effectifs ont quitté Mooveone suite au rachat, souvent des gens qui étaient là depuis le début et qui ne se retrouvaient pas dans cette nouvelle organisation. Il s’agit alors d’une nouvelle étape pour eux et il faut se montrer compréhensif.

Le sujet des incentives et des earn-out :

La question suivante porte sur les programmes d’incentives des fondateurs mais aussi de tout le Management. Une question fait alors débat : doit-on incentiver le Management de la société cible à sa BU spécifiquement ou à l’ensemble nouvellement formé ?

Le danger des conflits d’intérêts

Lors de l’acquisition de Bloom par Lucca en 2020, Gilles Satgé avait d’abord envisagé de proposer au Top Management des Actions Gratuites conditionnées à l’atteinte d’objectifs sur la BU acquise. Cependant, après réflexion la décision a été prise d’incentiver le Top Management de Bloom à la croissance de Lucca uniquement, peu importe la performance de la BU nouvellement formée.

Selon Gilles Satgé, cela permet d’aligner les objectifs et d’éviter les conflits d’intérêts :

“En effet, très vite, pour avoir des synergies, il faut que les équipes sales, produit & marketing travaillent ensemble ! Comment ne pas créer des conflits d’intérêts lorsque des arbitrages d’investissements sont nécessaires ?

En fonction des résultats, il est préférable d’investir plus ou moins de temps de développement technique, de marketing, de projet et d’argent sur le produit qui marche le mieux. Incentiver les équipes sur la réussite de leur BU crée inévitablement des biais qui ne sont pas dans l’intérêt de l’entreprise à long terme”.

Trouver le juste milieu

Armand Thiberge, CEO de Sendinblue, souligne lui aussi le danger des conflits d’intérêts mais propose cependant une vision plus nuancée sur le sujet. Selon lui, les objectifs d’un earn-out peuvent être rattachés à la BU spécifiquement mais ne doivent pas être trop quantitatifs, inflexibles et liés uniquement aux revenus :

“lorsqu’un earn-out est adossé à des indicateurs uniquement financiers, les équipes ne travaillent plus pour l’entreprise en tant que telle, mais travaillent uniquement pour maximiser leur earn-out. Au contraire, il est préférable d’y intégrer des objectifs plus qualitatifs ou des indicateurs métiers comme un nombre de clients ou l’usage d’une plateforme.”

Les équipes de Tiller ont aussi remonté ce sujet important d’alignement des intérêts des fondateurs et de la société mère.

Dans le cas où les sous-jacents de l’earn-out sont trop spécifiques, des ré-alignements sont souvent nécessaires. Ainsi, alors que l’earn-out des équipes de Tiller était indexé à l’ARR en Europe, la volonté de Sum Up de s’étendre aux US a obligé une revue des contrats pour réaligner les intérêts.

Chez Partoo, nous avons fait le choix d’une stratégie mix : les équipes de Pulp sont actionnaires de la société Partoo, mais les fondateurs bénéficient d’un accélérateur en cas de surperformance de leur BU !

2) Les people, le nerf de la guerre

Multiplier les signaux positifs dès le début

Comme vu dans l’article précédent (cf. explication de la Chief of Staff de Contentsquare), l’enjeu People est double : Rassurer et Engager !

Les marques d’attention

Il est ainsi indispensable de montrer dès le premier jour que les collaborateurs de la société cible sont les bienvenus !

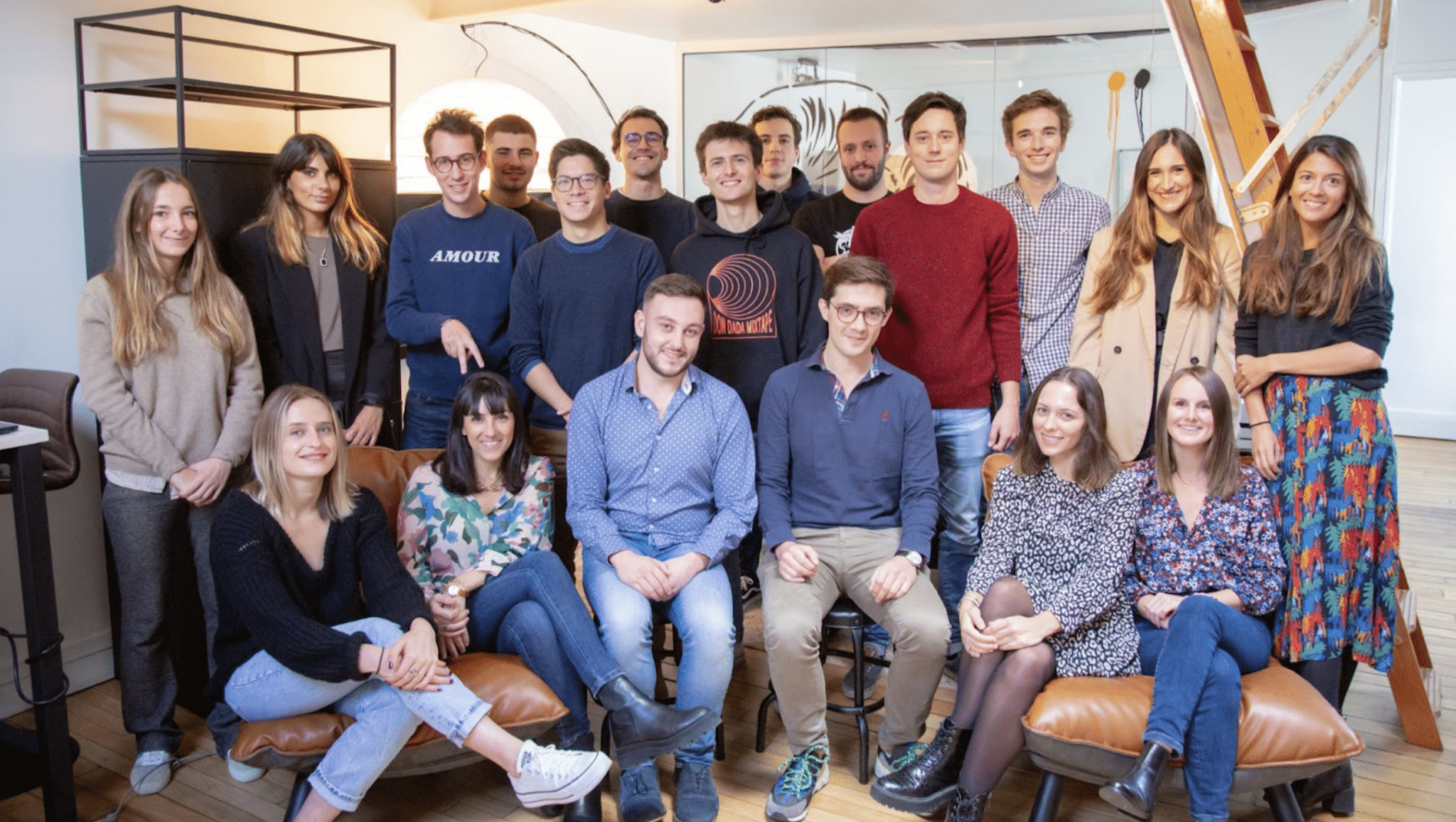

Dorian, le CEO d’Hivency a vécu des situations variées en termes de fusion / acquisition. Sa société a tout d’abord racheté la start-up Lucette en 2020, composée à l’époque de 7 personnes. En 2021, il a vendu Hivency au groupe Skeepers, dans le cadre d’un build-up. Quelques mois plus tard, en 2022, il a procédé à la fusion en Europe de deux concurrents historiques : Octoly, une société de 50 personnes, et Hivency qui comptait alors 115 collaborateurs.

Lors du rachat de Lucette, il a bien pris le temps de valider le fit culturel – sujet clé que nous aborderons par ailleurs. Il est allé jusqu’à faire des one-to-one avec chacun des 7 salariés pour voir s’ils pouvaient se projeter et s’intégrer à la nouvelle entité.

Pour leur premier jour, les salariés avaient une place définie dans les bureaux, des goodies de bienvenu sur la table (pulls, stylos…), un planning d’intégration parfaitement défini, des déjeuners d’équipe de prévus et un buddy attitré. L’objectif était de les intégrer très tôt pour éviter de créer une sous-entité au sein d’Hivency.

De la même manière, quelques semaines après l’acquisition, les équipes de Tiller ont reçu des goodies (t-shirts, pulls…). Ces signaux positifs permettent à tout le monde de se mettre dans le bain, de rejoindre le Slack, d’apprendre à se connaître dans des team-buildings communs.

Pour Dorian, “il faut marquer le coup car les deux premières semaines vont marquer la trajectoire de l’intégration”.

Très tôt il est important d’avoir des présentations des CEOs pour présenter la vision et parler du projet.

Viennent alors de nombreuses questions pratiques :

- Les nouveaux collaborateurs doivent-ils rejoindre les bureaux de la maison mère ? Si oui, dès le premier jour ?

- Les équipes seront-elles dispatchées dans les équipes métiers ? A quelle horizon de temps ?

Pour Dimitri de Tiller, “il faut aller vite sur les signaux positifs, moins vite sur l’intégration effective : dans certains cas, il est même important que la société cible reste véritablement une “start-up dans la start-up”

Le risque c’est la “peur irrationnelle” liée au changement. Les salariés sont un peu perdus : les fondateurs n’ont pas de réponse à certaines questions, donc il faut prendre son temps.

Alignement des Benefits

Lorsque l’on sait qu’un rachat entraîne généralement le départ de 10 à 40% des salariés, un des objectifs de la maison mère doit être de donner aux salariés de bonnes raisons de rester au sein de la nouvelle structure.

Parmi les bonnes nouvelles à noter, il est important de bien mettre l’accent sur l’alignement des “bénéfits”. En effet, la maison mère est souvent plus “généreuse” que la société rachetée – car elle dispose généralement de plus de fonds.

Une première étape est d’aligner les salaires de la société rachetée en opérant des avenants aux contrats de travail comme l’explique Dimitri de Tiller. Viennent ensuite tous les bénéfices extra salariaux. Dans le cadre de l’acquisition de Pulp, nous avons communiqué sur l’ensemble de notre Employee Value Proposition (voir article complet sur ce super sujet).

Si les sociétés proposent des BSPCE, il est important de le prendre en compte dans le plan d’alignement des benefits.

Cette EVP inclut notamment des éléments extra-financiers (tickets restaurants, mutuelle, macbook…), de la flexibilité (RTT, télétravail, sport…), des activités (formations, cours de langue, séminaires…). Il est aussi important de mettre en avant tous les autres bénéfices que l’opération peut apporter aux salariés que ce soit des bureaux plus spacieux, des managers expérimentés, une démarche RSE plus poussée, etc.

Lors du rachat d’Hivency par le groupe Skeepers, Dorian a par exemple pris le temps de préciser les avantages RH qui découleraient de l’intégration (RTT, augmentation des tickets restaurants, remote facilité…) mais aussi l’intérêt pour les salariés d’intégrer une société du Next40.

Pour Dorian, « il faut faire de la pédagogie et bien expliquer aux salariés, les avantages qu’ils peuvent tirer de l’opération. Par la suite, il peut être utile de prendre la température via des questionnaires réguliers pour bien comprendre comment se passe l’intégration et les frustrations des équipes. »

Créer des canaux de discussion

Casser les barrières

Lors de la fusion des concurrents historiques, Octoly & Hivency en 2022, Dorian a surtout cherché à casser les barrières.

A l’annonce de l’opération, Dorian a expliqué qu’il souhaitait conserver 100% des équipes : « c’était d’ailleurs un des engagements de la signature du deal », explique-t-il. Dans ce type de situation, chacun se demande « qu’est-ce qu’on va faire de mon poste ? ». Ces peurs sont inévitables.

Une journée entière a aussi été organisée afin de casser les barrières entre Octoly & Hivency, les CEO des deux concurrents ont pitché ensemble, devant toutes les équipes, les raisons de l’opération : la création d’un acteur plus solide, moins de concurrence sur le marché, un projet commun… L’après-midi a été consacrée à des activités team-building.

Définir un point de contact

Au moment d’une acquisition, les équipes de la société cible sont souvent un peu perdues car elles ne connaissent rien aux process de la société mère. Il est donc important de les rassurer, de leur donner de la visibilité et surtout de leur faciliter l’accès à l’information.

Selon Dimitri de Tiller, “il est très utile d’avoir un point de contact défini au sein de la société mère pour toutes les équipes de la société cible”.

Il s’agit d’une personne qui connaît tous les process, un point de contact unique, un “champion” qui est physiquement au sein des équipes de la start-up rachetée. C’est un contact direct qui n’est pas là pour diriger mais vraiment pour accompagner la transition et veiller à ce qu’il n’y ait pas de perte d’informations !

3) Le changement de culture

Les anciens de…

Le changement de culture se fait progressivement : de manière générale, tous les “anciens” de la start-up rachetée vont conserver un fort sentiment d’appartenance à leur ancienne entité.

Le plus important c’est que les nouvelles recrues dans la société cible se sentent partie prenante de l’ensemble.

C’est une transition qui prend du temps et qui passe aussi par les recrutements. Après un an de collaboration entre Tiller & SumUp, Dimitri explique que “certains collaborateurs se sentent plus Tiller que Sum Up. Cependant, tous les nouveaux employés ont un plus fort sentiment d’appartenance au groupe. Plus la part de nouvelles recrues augmente, plus la transition s’opère ! Cela prend du temps, c’est progressif”.

C’est une idée que rejoint Gilles Satgé, CEO de Lucca : “le plus important lors d’une acquisition, c’est la culture ; nous avons fait ça pendant le confinement et le télétravail a rendu l’intégration plus difficile. Dans tous les cas, de mes expériences précédentes, je sais que même si à terme tout le monde fait partie de la même entité, certains collaborateurs seront toujours des “anciens de…”.

Un changement progressif

Pour ce qui est du changement de culture, il faut savoir mettre le bon curseur ! Cela va dépendre de la taille de la société cible, de son état d’esprit, de l’historique de concurrence ou non, etc.

Dans tous les cas, être trop rapide sur des sujets d’intégration entraîne des risques de baisse de performance et des départs.

Comme l’explique le CEO de Wedoogift, quand on parle de culture il faut préciser de quoi on parle et en particulier clarifier les valeurs, la vision et la mission de la société en cible. Il est crucial de passer du temps avec les personnes pour bien analyser la situation car les valeurs vécues et les valeurs énoncées ne sont pas forcément en adéquation.

Le cas d’une acquisition à l’international

Pour le CEO de Sendinblue, qui a racheté plusieurs sociétés à l’international, il y a toujours deux jambes : la culture de l’entité globale qui achète et la culture de l’entité locale.

Lors du rachat de la société indienne PushOw en 2021, Sendinblue a notamment cherché à conserver la marque : ils ont fait le choix de préserver la culture très forte, les grands rituels et l’aspect remote très ancré.

Même chose pour Chatra en Russie : ils en ont créé une nouvelle “Business Line” bien séparée juridiquement qui a pu maintenir une culture propre. Selon Armand Thierge, “cette méthode permet de maintenir une certaine agilité pour la société rachetée et de conserver une bonne partie des équipes”

Le rachat de la société allemande Newsletter2go en 2019 pour un montant estimé entre 10 et 15 millions d’euros a été plus compliqué. Comme l’explique Armand, cette acquisition a été perçue comme une nouvelle étape et la marche était probablement trop importante : “c’était une société qui avait déjà 7 ans et le changement de culture a donc été plus difficile”.

L’objectif de “digérer l’acteur allemand en deux ans” a cependant été atteint malgré le fait qu’une partie des 70 salariés (environ 35%) ait décidé de partir.

* * * * * *

Si vous avez pris le temps de tout lire, il y a fort à parier que vous envisagiez une opération de ce type dans les prochains mois.

De la part de toutes les équipes de Pulp et Partoo, nous vous souhaitons donc bonne chance pour cette phase excitante et unique d’une aventure entrepreneuriale !

Tenez-nous au courant 🙂